横浜の税理士が2025年度固定資産税について詳しく説明致します。

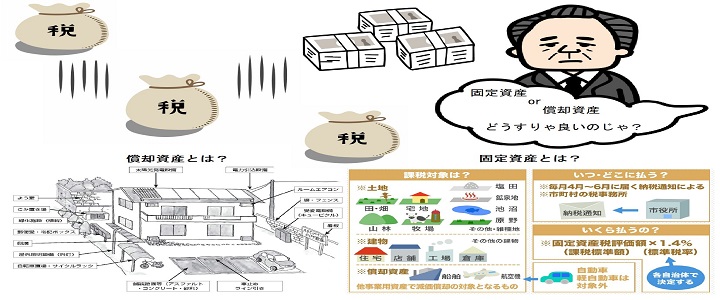

固定資産税は、土地や建物などの固定資産に対して毎年課される地方税です。

昭和25年にシャウプ勧告に基づく地方税制改正の一環として、

地租や家屋税を統廃合し、原則市町村税として、固定資産税が創設されました。

各市町村が課税し、その収益は地方自治体の財源として利用されます。

固定資産税の納税者は、固定資産の所有者です。具体的には、

【土地】住宅用地、商業用地、農地など【家屋】住宅、商業施設、工場などの建物。

以下、横浜の税理士が具体的に解説致します。

■固定資産税の対象資産

上記にもありますが、固定資産税は所有する土地や建物などの資産にかかる税金です。

(償却税は別コンテンツでご紹介しています。)

・土 地【対象都市:横浜市】

1.小規模住宅用地

住宅用地のうち、特に面積が200平方メートル以下の部分を指します。

2.一般住宅用地

住宅用地のうち、200平方メートルを超える部分を指します。

3.商業地等の宅地

商業活動や業務用として利用される土地を指します。

4.雑種地・一般山林等

特定の用途が定められていない土地や、一般的な住宅地や商業地とは

異なる土地を指します。

・家 屋【対象都市:横浜市】

1.住家

・一般住宅分

(1)一般の住宅

(2)3階建て以上で耐火構造の住宅

・長期優良住宅分

(1)一般の長期優良住宅

(2)3階建て以上で耐火構造の長期優良住宅

2.店舗

・店舗

土地の上に建てられた建物や構造物を指し、その中で「店舗」は商業活動やサービス業を

行うための施設として利用される家屋の一種です。

3.工場(発電所及び変電所含む)

・工場

製造業や生産活動を行うための建物を指し、これには「発電所」や「変電所」も含まれます。

4.倉庫その他の建物

・倉庫その他の建物

土地上に建てられた建物の一種です。

※横浜市の固定資産税の対象資産には、土地と家屋があります。

土地はその利用用途(宅地、農地、山林、雑種地)に応じて評価方法が異なり、

家屋はその種類(住宅、商業施設、工場、倉庫など)に応じた再建築価格方式で評価されます。

これにより、固定資産税は土地と家屋の具体的な状況を反映した公平な評価が行われます。

■固定資産税の評価方法【対象都市:横浜市】

1. 2025年度土地の評価方法

横浜市での土地の評価方法は、その地目(用途や性質)によって異なります。

(1)宅地

市街地の宅地:主に「路線価方式」または「基準地価格方式」を使用します。

路線価方式:市街地の道路に面した土地の1平方メートルあたりの価格(路線価)を基準に

評価します。土地の面積に路線価を掛けて評価額を算出します。

基準地価格方式:路線価が設定されていない地域では、基準地価格(標準的な土地価格)を基に

評価します。

(2)住宅用地

小規模住宅用地:評価額の6分の1に軽減。

一般住宅用地:評価額の3分の1に軽減。

商業地:商業用途の土地で、主に路線価方式で評価されます。

(3)農地

生産力基準方式:土地の生産力や収益性を基準に評価します。作物生産量や品質、肥沃度などが

考慮されます。

価格基準方式:農地の市場価格を基準に評価されることもあります。農地が宅地に転用される場合、

評価方法が変更されます。

(4)その他の地目

山林:自然条件や利用制限に基づき評価されることが多いです。一般に評価額は低めに

設定されることがあります。

雑種地:特定の地目に分類されない土地で、周辺の類似地目の土地の価格を参考にして評価します。

2. 2025年度家屋の評価方法

横浜市での家屋の評価方法には「再建築価格方式」が用いられます。

(1)建築単価の設定:家屋の評価には、建物の種類や構造(木造、鉄筋コンクリート造など)、

使用する建材、および地域ごとの建築費用に基づいた「建築単価」を設定します。

(2)床面積の計測:建物の床面積を測定します。床面積には、居住空間に加えて、廊下、階段、

収納スペースなども含まれます。

(3)再建築価格の計算:再建築価格は、床面積と建築単価を掛け合わせて算出します。

(4)減価償却の適用:再建築価格から減価償却を行い、家屋の経年劣化や使用状況を

反映させた現在の価値を求めます。

これにより、実際の評価額が決定されます。

固定資産税の税額は、次のように計算されます。【対象都市:横浜市】

1.評価額の決定:横浜市が資産の評価額を決定します。

2.課税標準額の算定:評価額から必要な控除額を引いた額が課税標準額となります。

3.税率の適用:課税標準額に横浜市で定められた税率(一般的には1.4%)を掛けます。

例: 評価額が1,000万円の住宅用地の場合【対象都市:横浜市】

課税標準額 = 評価額 × 6分の1(住宅用地の軽減措置)

課税標準額 = 1,000万円 × 1/6 = 1,667,000円

税額 = 課税標準額 × 1.4%

税額 = 1,667,000円 × 1.4% = 23,338円

※横浜市の2025年度固定資産税評価方法では、土地と家屋に対してそれぞれ異なる基準が

適用されます。

土地は地目に応じた評価方法(路線価方式、基準地価格方式、生産力基準方式など)があり、

宅地、農地、山林、雑種地に応じた評価が行われます。家屋は「再建築価格方式」によって

評価され、建築単価と床面積を基に再建築価格を算出し、減価償却を行って現在の価値を反

映します。この方法により、固定資産税は土地と家屋の具体的な利用状況や市場の変動を適

切に反映した公平な評価が実現されています。

資産の評価についてご不明の場合は、横浜の税理士小倉会計事務所までご相談ください。

●固定資産税の申告について【対象都市:横浜市】

固定資産税については、基本的には毎年の申告は必要ありません。

横浜市が固定資産の評価額を基に課税標準額を算定し、納税通知書を送付します。

しかし、新たに固定資産を取得した場合や資産に変更があった場合には、

適切な手続きを行う必要があります。

固定資産税についてご不明の場合は、横浜の税理士小倉会計事務所までご相談ください。

〇新規取得時の手続き

新たに土地や建物を取得した場合、横浜市の固定資産税担当窓口に届け出が必要です。

一般的な手続きの流れは次の通りです。

1.届出書の提出:固定資産税の届出書を市町村の固定資産税担当部署に提出します。

2.評価・調査:横浜市の職員が資産の評価・調査を行います。

3.納税通知書の受領:評価が完了すると、翌年度の納税通知書が送付されます。

■固定資産税の納付の流れ【対象都市:横浜市】

1.納税通知書の受領

横浜市の固定資産税担当部署から、固定資産税の納税通知書が送付されます。

通常、納税通知書は4月上旬から中旬にかけて送付されます。

2.納税額の確認

納税通知書に記載されている納税額や納期を確認します。

固定資産税は、通常年4回に分割して納付することができます(分割納付の場合)。

3.納付書の確認

納税通知書と一緒に納付書が送付されます。納付書には、納付期限や納付金額が記載されています。

4.納付方法の選択

金融機関窓口:銀行、信用金庫、郵便局などの窓口で納付書を使って納付します。

コンビニエンスストア:納付書を使って、全国のコンビニエンスストアで納付できます。

(条件がある場合があります)

インターネットバンキング:自宅のパソコンやスマートフォンからインターネットバンキングを

利用して納付できます。

口座振替:事前に口座振替の手続きを行うことで、指定した口座から自動的に引き落とされます。

5.納付期限の確認

横浜市の納付期限は、以下のようなスケジュールで分割納付が行われます。

第1期:5月末

第2期:7月末

第3期:9月末

第4期:11月末

固定資産税と償却資産税の申告には、正確な資産評価や計算が求められます。

横浜の税理士小倉会計事務所では、申告書の作成から提出までのサポートを行っております。

特に、資産管理に不安がある方は、専門家のアドバイスを受けることをおすすめします。

詳細なご相談や手続きについては横浜の税理士小倉会計事務所まで

お気軽にお問い合わせください。

横浜で税理士業を営んで70年の小倉会計事務所に是非お任せください。